Ahoj všem.. trochu z toho až mrazí, jak ten čas letí. Přijde mi, že od posledního článku uplynulo nanejvýš pár týdnů a ono to bude už skoro čtvrt roku. Přidávám proto výpis obchodů z obchodování devadesátky za poslední tři měsíce a nejaké to povídání k tomu.

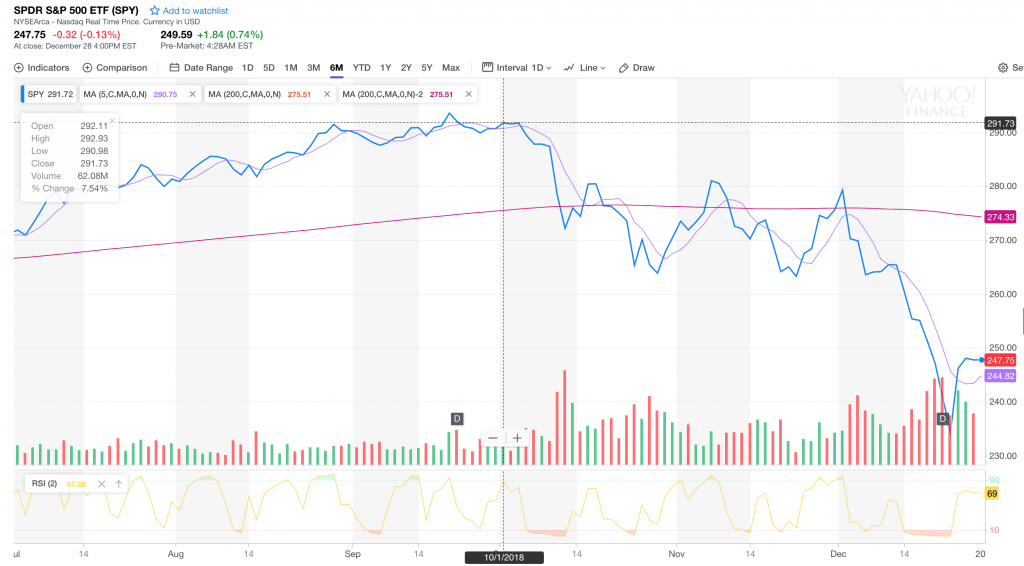

Když jsem minule psal, že se americkým trhem prohnala menší korekce, nemyslel jsem si, že bude trvat tak dlouho a v takové síle. Na druhou stranu je ale pravda, že na ni všichni čekali a jednou to prostě přijít muselo. Od začátku října si ETF SPY, průměrující 500 největších akcií na americkém trhu, odepsal 15% (43.98 / 291.73 * 100):

Pro připomenutí, stejné ETF si při krizi v roce 2008 odepsalo více jak 55%, takže zatím se neděje nic výjimečného.

No a jak je na tom 90tka? Poslední tři měsíce byly celkem tvrdé. Strategie generovala výrazné ztráty a akcie z koše S&P100, na kterých strategie obchoduje, se postupně jedna po druhé propadaly pod SMA200, což je jedna z podmínek pro prvotní nákup akcie. Aktuálně je nad touto hranicí pouhých 18 akcií ze 100 sledovaných (data jsou z 31.12.2018). Pokud by propad pokračoval dál, 90tka by již brzy zastavila obchodování. To se ostatně stalo i v roce 2008, kdy strategie několik měsíců vůbec neobchodovala.

Zajímavé může být i to, že 8 z těchto 18ti akcií jsou z „Health Care“ sektoru. Zdá se tedy, že tento typ akcií je doopravdy jeden z těch bezpečnějších.

V případě devadesátky se v posledních třech měsících nakoupilo pouhých 26 akcií. Důvodem nízkého počtu obchodů je, že se některé akcie držely mnohem déle, než je zvykem. Naprostým vítězem v délce držení se stal obchod na akcii USB, který trval celých 22 dní a skončil se ztrátou 12% z investované částky.

Člověka by mohlo napadnout, zda není lepší uzavírat dlouho trvající obchody předčasně. Je totiž pravda, že s delší dobou držení klesá profitabilita obchodu. Na druhou stranu ale také platí, že strategie uzavírá obchody při vzestupu ceny a tak se občas alespoň trochu sníží otevřený drawdown před uzavřením pozice. Otázkou pak je, co vyjde lépe. Zda čekat na uzavření s možná lepší cenou a nebo uzavřít pozici po překročení nějaké doby držení. Případně to ještě zkombinovat s náladou na trhu (např. indexem S&P500)?

Když už jsme u těch ztrát a DrawDownů, tak stojí za to opět připomenout rozdíl mezi otevřeným a uzavřeným DD. Uzavřený drawdown je započítán až po uzavření obchodu a je to to, co vidíte v drtivé většine backtestů. Naproti tomu, otevřený DD je dost často větší a jeho význam pocítí především ti, kteří při svých obchodech využívají páku. Může se totiž stát, že během obchodu akcie nejprve ztratí 50% na své hodnotě, aby pak získala třeba 150%. Výsledkem je 25% zisk (např. ze 100 USD -> 50 USD -> 50 + 75 = 125 USD = zisk 25% z původní ceny) a žádný uzavřený DD. Otevřený DD byl ale 50% a tak při obchodování s pákou 1:2 se klidně mohlo stát, že člověk dostal margin call. Je proto dobré vzít původní kapitál a spolu se seznamem všech obchodů a LOW cen ho přepočítat na maximální otevřený DD.

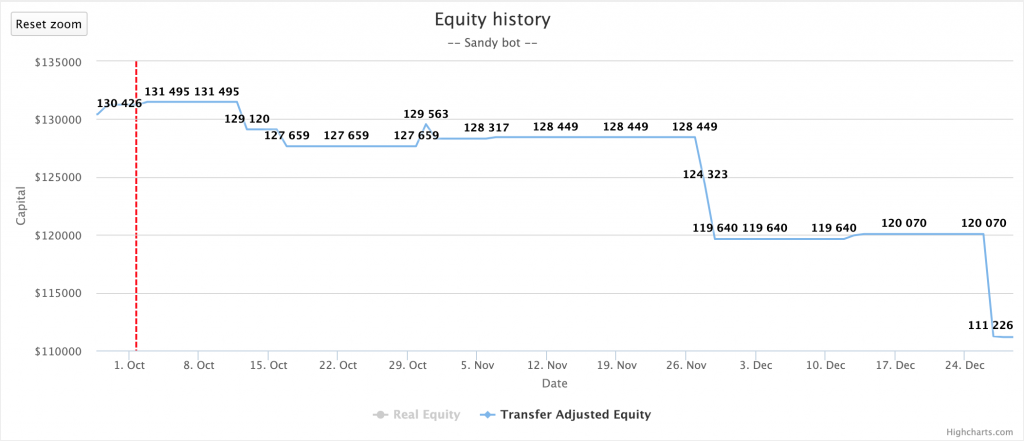

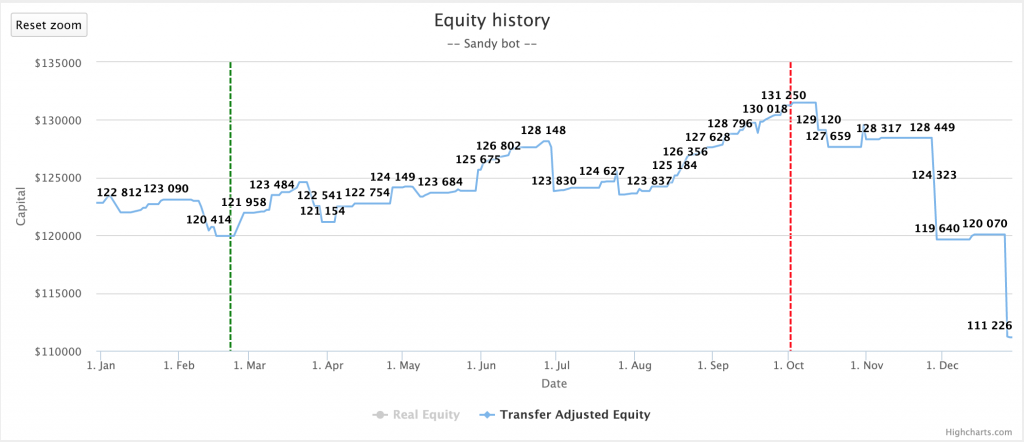

Dost okecávání a jdeme na lámání chleba. Equity z živého obchodování 90tky za poslední tři měsíce (do konce roku) vypadá takto:

Musím říct, že jsem rád za mé rozhodnutí z 1.10., kdy jsem snížil páku z 1:3 na 1:2. Znova se ukázalo, že je dobré být ostražitý, když se nedaří a ostražitější, když se zrovna daří až moc.

Jako vždy přikládám i seznam zgrupovaných a jednotlivých obchodů.

V celkovém součtu tak strategie za poslední tři měsíce utržila ztrátu 20’091 USD, což je 15.3% (20’091 / 131’250 * 100) a s pákou 1:2 to pak vychází na 30.6%.

V horizontu jednoho roku tak strategie byla ztrátová a sice 11’586 USD, což vychází na 9.43%, tedy 18.86% po započtení páky.

Celý poslední rok si projedu ještě v backtestech, jestli budou výsledky odpovídat reálnému obchodování. Jedná se ale asi o první ztrátový rok 90tky – tedy alespoň podle historických testů. Tak jako tak, zatím strategii neplánuji nijak upravovat nebo vypínat. Uvidíme do budoucna, jestli se všechny akcie propadnou pod SMA200 a obchodování se zastaví nebo zda se trend obrátí. Nejhorší by bylo, kdyby se akcie dlouhodobě plácaly kolem této hranice. Uvidíme, co nám budoucnost přinese.

Čemu se aktuálně také moc nedaří jsou některé dlouhodobé investice a VX spready, kde držím jednu May/Jun a jednu Mar/Apr. Všechny mé aktivity jsou orientované na bull market a tak je logické, že když jde trh dolů, tak všechny ztrácejí. O to větší mám alespoň motivaci, abych našel nějakou strategii do ztrátových období.

Jinak z těch lepších zpráv, blog byl přesunut na adresu blog.janjuna.cz a na hlavní doméně janjuna.cz jsem si již konečně vytvořil nějakou osobní prezentaci, tak budu rád, když mi na ni dáte nějaký feedback spolu s pořádnou kritikou.

Jo a skoro bych zapomněl..

Přeji všem, ať se v novém roce daří více jak v tom předchozím a optimálně i beze ztrát :-)

Jan Jůna

Jan Jůna

2015 si skoncil master a mas 10 rokov skusenosti? Tych technologii tam mas vela, to vsetko pouzivas? wow

Ja v 15ti zacal s PHPkem a pak si v 18ti zalozil zivnostak a zacal delat pro klienty. Vejska byla jen tak aby se nereklo. Temi technologiemi jsem vsemi prosel, ale ted pouzivam predevsim JS s relacnimi DB. Verim ale, ze bych si ty ostatni rychle ozivil. Dik za comment.

ok, dik. A este k veci clanku, cakal som, ake bude mat strategia vysledky v poklesoch/krize. Asi si to backtestoval, ale aj tak je lepsie to zazit v reale :) nikdy to asi nebude uplne rovnake. Ako si pisal, znizil si paku, znamena to, ze strategiu velmi ovplyvnuje aj tvoje individualne rozhodnutie, aku paku pouzit a kedy? To celkom skresluje vysledky a efektivitu strategie, nie? Strategia ma predsa fungovat bez manualnych zasahov. Bolo by dobre vediet, ako by si strategia pocinala bez manualnych zasahov :) Good luck s dalsim obchodovanim, dufam, ze ti to uz bude len stupat.

V reale jsou ty ztraty mnohem horsi. Objevi se spousta problemu, co v backtestu nejsou (treba chyby pri obchodovani) a pak ta psychika, ta to proste dela. Ja jsem flegmatik, takze to zatim beru celkem dobre – nekdy az moc. Jinak ty manualni zasahy – kdybych nesnizil paku z 1:3 na 1:2, tak by ztraty byly 1.5x vetsi.

Mozno cas na novy clanok, ako sa dari automatickemu obchodovaniu a ako to ovplyvnuje corona? :)

„health care jsou z tech ‚bezpecnejsich'“ – ma zkusenost je presne opacna, health jsou i biotech firmy a ty jsou podle me naopak nejvolatilnejsi z duvodu tech FDA testu. Konkretne CELG, AGN, …

Pěkná práce, se sandy, u mě to vypadá podobně.

Já jen, že teprv teď jsem našel tohle

https://github.com/zgsrc/ibjs

Já jsem v obchodování na burze celkem lajk, takže v tom článku mám totální guláš, něco málo jsem si sice přečetl na https://ideaclub.cz/media/jak-obchodovat-na-burze , ale příjde mi, že váš systém je ještě uplně jiný level. :D Nemáte nějaké tipy pro začátečníka?

Nemuzu rict, ze bych byl zrovna ja nejaky investicni guru, ale kdybych mel poradit neco do uplneho zacatku, tak asi udelat si financni rezervu, zvysit prijem, snizit naklady a zacit se pomalu rozkoukavat a v malych objemech zkouset prvni investice – at uz je to P2P, akcie, EFTka, .. proste s malym mnozstvim, ktere nebude bolet, kdyz clovek ztrati. Pak uz je jen na te ktere osobe, jestli ji to chytne nebo ne. :-) Preji at se zadari..

Takže konec prezentace? Není čas a chuť?